Насколько эффективно Нацбанк справляется с регулированием курса сома. Анализируем

Национальный банк с обретением Кыргызстаном независимости стал ответственен за объявление и определение официального обменного курса валют, который формируется на базе рыночного. Если говорить простыми словами, то регулятор должен устанавливать официальный курс валют, отталкиваясь от рыночных реалий, а именно - спроса и предложения.

Но многие эксперты отмечают, что в Кыргызстане уже нет плавающего обменного курса. По их мнению, таким образом регулятор манипулирует валютным рынком в своих интересах. Насколько эффективна в долгосрочной перспективе политика НБ КР по регулированию курса сома?

Что влияет на курс сома и как на него влияет Нацбанк?

Маленький рынок

Сом защищает от глобальной турбулентности не только дезинтеграция от глобальных финансовых рынков, но и в целом маленький финансовый рынок. Он не интересен на глобальном рынке, а вся капитализация фондового рынка КР меньше, чем годовая зарплата топ-менеджмента Google.

Экономика Кыргызстана - открытая и малая. Страна практически все импортирует для жизни, кроме сезонных фруктов и овощей, но даже и для сельского хозяйства завозит удобрения. Методология расчета инфляции, которую используют Нацстатком и Нацбанк, часто не находит понимания у населения. Граждане воспринимают инфляцию как чисто продуктовую, то есть рост цен на базовые продукты, которые могут вырасти в цене значительно в сравнении с услугами, потому что большая часть дохода домохозяйств расходуется на продукты.

Для такой малой экономики КР с высоким уровнем импорта (причем все контракты происходят в долларах США: как с Турцией и КНР по одежде и прочим товарам, так и с Россией по оплате за ГСМ и газ) обменный курс доллара США к сому - это важный фактор влияния на инфляцию. Поэтому и девальвация сома серьезно влияет на рост инфляции.

Денежные переводы от мигрантов

Трансферы от мигрантов - одна из ключевых вещей, которые сказываются на стабильности сома и платежном балансе. Работа сотен тысяч кыргызстанцев за рубежом, которые присылают деньги своей родне, способствовала многие годы пополнению международных резервов Нацбанка. И, возможно, влияла на ситуацию с национальной валютой больше, чем усилия регулятора и "успешность" развития экономики.

Например, показатели экспорта (а это приток иностранной валюты в страну) были ниже, чем денежные переводы от мигрантов. Так, экспорт в первом полугодии 2022 года составил $970 млн, тогда как денежные переводы - $1,3 млрд. В этом году ситуация изменилась, в том числе из-за ухудшения экономической ситуации в России: за первое полугодие 2023 года приток денежных переводов составил $961,4 млн, что почти на $400 млн меньше, чем за первое полугодие 2022 года. Экспорт, наоборот, подрос - до $970,6 млн.

Учетная ставка

Также Нацбанк влияет, по крайней мере пытается влиять, на финансовый рынок через установление учетной ставки, по которой кредитуются сами коммерческие банки у НБ КР. 28 августа регулятор принял решение сохранить учетную ставку на уровне 13%, которая действует с конца ноября 2022 года. Нацбанк объяснил, что таким образом можно прогнозировать инфляцию. На 18 августа инфляция в годовом выражении составила 9,4%, с начала года - 5,3%.

Но каким образом конкретно учетная ставка влияет на инфляцию, популярно регулятор не объясняет. Судя по цифрам - изменение учетной ставки и показатели инфляции, - учетная ставка не сильно инфляцию и сдерживает.

В 2016 году учетную ставку с 10% снизили до 5%. В районе 4-5% она держалась до 2021 года. В 2021 году учетную ставку постепенно повышали с 5% до 8%. В 2022 году учетная ставка повышалась с 8,5% до 14%, под конец года ее снизили до 13%, с тех пор она остается на этом уровне.

Тем временем 2016 год Кыргызстан закончил с дефляцией 0,5%, в 2017-м инфляция была 3,7%, в 2018-м - 0,5%, в 2019-м - 3,1%, в 2020-м - 9,7%, в 2021-м - 11,2%, в 2022-м - 14,7%. Прогнозировалось, что инфляция в 2023 году составит до 12%.

Также учетная ставка, по мнению финансистов, незначительно влияет на процентные ставки по кредитам, так как здесь рынок есть, то есть ставки действительно регулируются спросом и предложением. И вмешательство Нацбанка в кредитный рынок в стратегическом плане сказалось бы негативно на ситуации.

Ситуация с рублем

До войны в Украине НБ КР ориентировался за курс доллар-рубль из-за больших объемов денежных переводов, хотя финансовые рынки Кыргызстана и России не особо интегрированы. Соответственно, цены на нефть и газ, влияющие на рубль, потом сказывались и на соме.

Валютные интервенции

Вплоть до 2014 года, когда против России, основного партнера Кыргызстана, ввели первые международные санкции, а рубль упал, курс был действительно более рыночным.

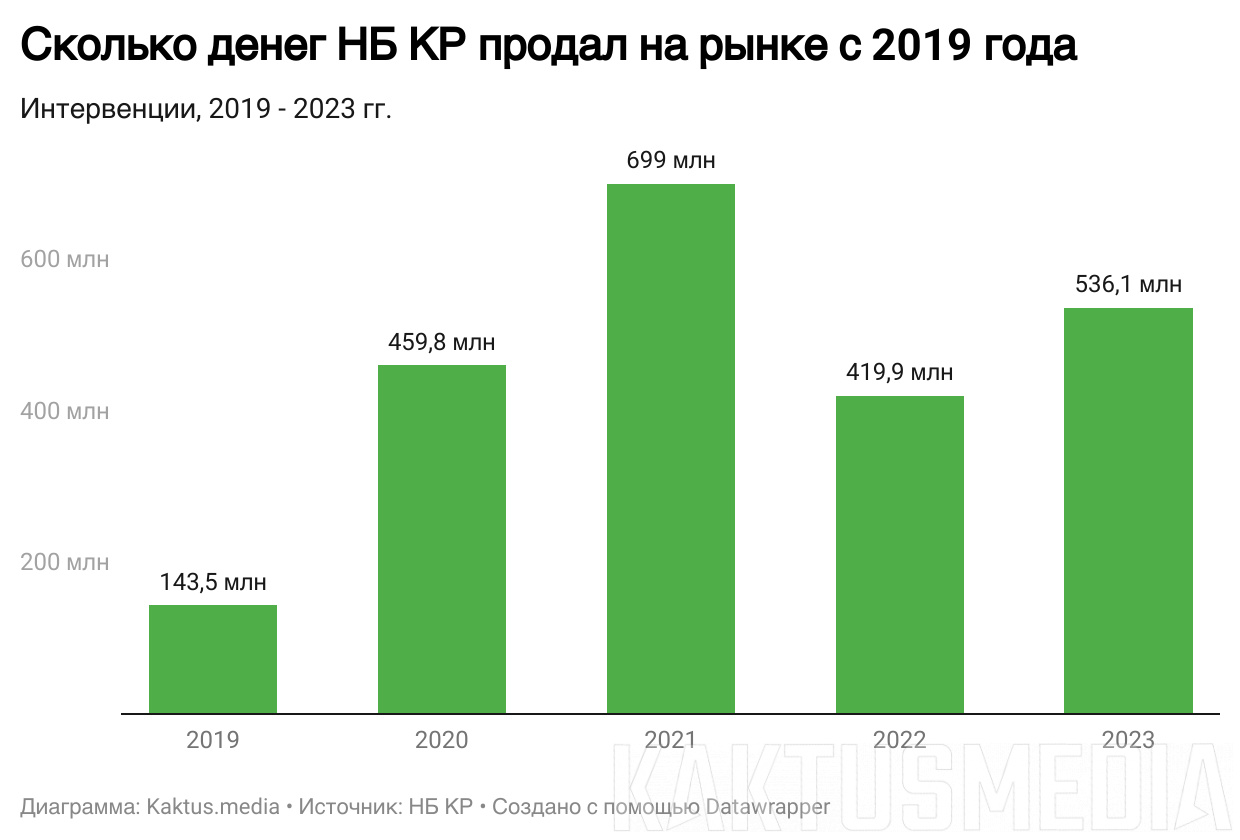

После обвала рубля в 2014 году НБ КР начал активно проводить валютные интервенции для сдерживания курса сома. Интервенции - инструмент денежно-кредитной политики, а он направлен на достижение и поддержание стабильности цен в Кыргызстане.

Также после вхождения Кыргызстана в ЕАЭС страна постепенно стала отходить от программ МВФ, который настаивает на свободе движения капитала и не приветствует вмешательство в рыночные механизмы, обратили внимание опрошенные редакцией финансисты.

В свою очередь в НБ КР не отрицают, что влияют на обменный курс путем проведения интервенций до сих пор:

Национальный банк не является жестким регулятором валютного рынка и не определяет тенденции изменения курсов иностранных валют. При этом в целях сглаживания резких колебаний обменного курса Национальный банк может проводить валютные интервенции на внутреннем валютном рынке.

"В свою очередь, важно отметить, что обменный курс доллара США формируется свободно на внутреннем валютном рынке в зависимости от спроса и предложения. То есть зависит от объема валюты, которую хотят и готовы продать продавцы, и объема валюты, которую хотят и готовы купить покупатели. Другими словами, спрос и предложение на иностранную валюту являются теми самыми рыночными силами, которые двигают курс в ту или иную сторону. Отсюда следует, что когда курс растет, то этот рост обусловлен преобладанием объема валюты, который хотят и готовы купить на внутреннем валютном рынке, и наоборот. В ином случае может наблюдаться баланс между спросом и предложением на иностранную валюту, при котором ситуация на валютном рынке может стабилизироваться", - объясняет Нацбанк.

По оценкам самого регулятора, ситуация на валютном рынке стабильная. При этом с начала 2023 года НБ КР продал $536 млн. Но так как золотовалютных резервов в разы больше, чем 10-15 лет назад, то регулятор еще может через интервенции сдерживать обесценивание сома в краткосрочной перспективе.

И другие нюансы

НБ КР неоднократно отрицал, что неофициальным образом устанавливает "фиксированный обменный курс" через неформальные предупреждения обменщикам и комбанкам, хотя слухи об этом крутятся в соцсетях при каждой проблеме с долларами в обменках и банках. Сами банки это тоже официально отрицают.

"У нас в стране действует режим плавающего обменного курса, Национальный банк не регулирует и не определяет тенденции курсов валют, и у Национального банка нет цели искусственного сдерживания курса или его обесценения, поскольку курс определяется рыночными механизмами. В этой связи на валютном рынке республики ежедневно можно наблюдать меняющееся соотношение спроса и предложения, и, как результат, значения обменных курсов тоже меняются. Следовательно, в определенный момент времени курс может как вырасти, так и снизиться, и только когда наблюдается дисбаланс с резкими колебаниями обменного курса, Национальный банк проводит интервенции в целях сглаживания резких колебаний и стабилизации ситуации на валютном рынке", - настаивает регулятор.

Но курс валютной пары доллар-сом оставался одинаковым с практически идентичной разницей во всех обменных пунктах и банках на фоне нестабильности в России после вторжения в Украину в прошлом году. В последнее время в обменках курс был один - 88,32 при покупке доллара. Как сговорились... А этого быть не может.

К слову, не все экономисты считают, что Нацбанк манипулирует курсом. По мнению Нургуль Акимовой, "Национальный банк, как и многие другие центральные банки, предпочитает определять официальный обменный курс на основе рыночных механизмов, а не устанавливать фиксированный обменный курс".

"Это позволяет более гибко реагировать на изменения в экономических условиях и внешних факторах, таких как колебания спроса и предложения на валюту. Курс доллара к сому может быть одинаковым в разных банках и обменных пунктах с практически идентичной разницей между покупкой и продажей, так как это связано с конкуренцией на рынке. Валютные биржи, банки и обменные пункты могут стремиться установить конкурентные курсы, чтобы привлечь клиентов. Маржа банков и обменных пунктов зависит от их бизнес-моделей и операционных расходов", - считает она.

Сколько стоит сом на самом деле?

На данный момент ситуация с рублем остается неопределенной: реальная цена российской валюты неизвестна, а курс плохо предсказуем. В таких сложных условиях НБ КР все меньше ориентируется на политику Центробанка РФ и способности его главы Эльвиры Набиуллиной. Он использует собственные ресурсы, инструменты и навыки по регулированию официального курса. Но на сколько их хватит, неясно, учитывая, что за полгода регулятор продал полмиллиарда долларов.

Нацбанку, конечно, в таких условиях приходится непросто: с одной стороны, от роста курса доллар-рубль страдают экспортеры, а с другой - рост инфляции может вызвать социальное напряжение.

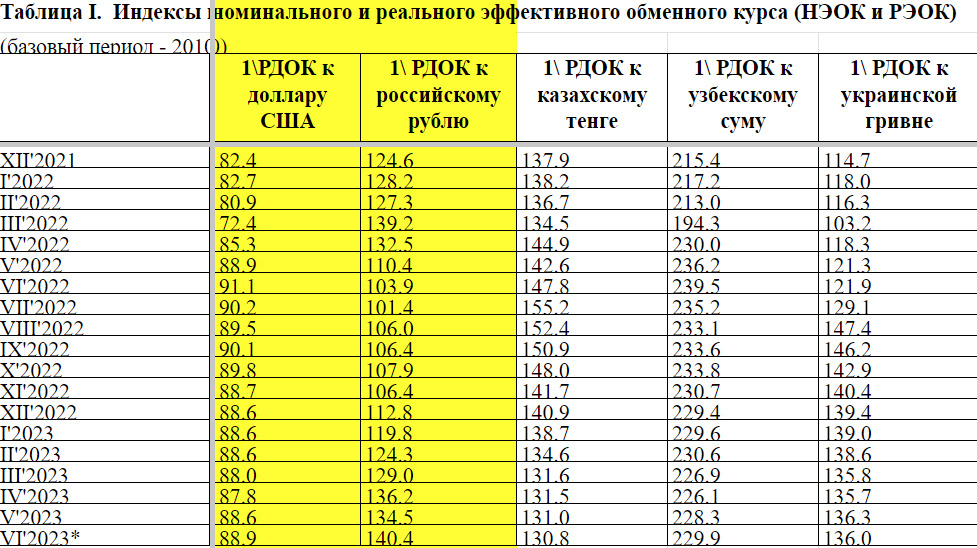

На то, что сом поддерживается нерыночными способами, косвенно указывает индекс двустороннего реального обменного курса сом-доллар (ИРДОК), скорректированный на инфляцию в США и КР. Так, ИРДОК показывает, что с точки зрения торговли и товарных потоков сом переоценен и, вероятно, должен быть где-то по 97-99 сомов за доллар.

Ситуацию должен диктовать рынок, считают эксперты

Эксперты ставят под сомнение эффективность таких действий Нацбанка. Например, экономист Данияр Акматов говорил, что регулятор информирует о проведении валютных интервенций постфактум, а валютных колебаний, которые они решают, не видно. Сам процесс является довольно закрытым, и оценить его эффективность сложно. К слову, бывали случаи, когда курс доллара вырастал после проведения интервенций, хотя они проводились для его снижения.

Большинство экономистов высказываются за рыночное курсообразование.

Выгода от рыночного курсообразования заключается в том, что оно позволяет адаптироваться к изменяющимся экономическим условиям и обеспечивать более гибкую монетарную политику. Свободное движение капитала способствует привлечению инвестиций и стимулирует экономический рост, считает экономист Нургуль Акимова.

Кому помогает инфляционное таргетирование, которое НБ КР еще не внедрил

До 2014 года Центробанк РФ в рамках бивалютного коридора (евро и доллар) продавал на рынок большое количество долларов, чтобы сдерживать падение рубля. Но позже он отказался от такой политики из-за обесценивания рубля и снижения золотовалютных запасов. Рубль отпустили в свободное плавание, а для сдерживания цен стали использовать инфляционное таргетирование.

Если говорить простыми словами, то инфляционное таргетирование - это совокупность мер, проводимых Национальным банком для сдерживания инфляции (роста цен) при плавающем курсе. В рамках нее устанавливают целевой показатель (таргет) инфляции. Например, если говорить о России, то в 2023 году это 4%.

Инфляционное таргетирование уже применяется в Казахстане и Узбекистане. Нацбанк Кыргызстана в рамках денежно-кредитной политики планирует перейти к нему только к 2025 году, хотя разговоры об этом шли примерно с 2008-го.

Среди плюсов инфляционного таргетирования выделяют уход от фиксированного обменного курса к полностью плавающему. При снижении зависимости от экономики России и развитии собственной это, как и отмечали эксперты, позволит Кыргызстану спокойно реагировать на внешнеэкономические шоки и сохранять свои золотовалютные запасы. Второе преимущество - более прозрачные механизмы, на которые смогут своевременно реагировать как государство, так и бизнес.

В Кыргызстане можно использовать инструменты инфляционного таргетирования, такие как изменение учетной ставки, контроль над денежным предложением и другие меры для управления инфляцией и стабилизации экономики.

"Однако надо учесть, что в стране все еще много внесистемных денег, что, в свою очередь, ослабляет влияние НБ КР", - считает экономист Нургуль Акимова.

В самом регуляторе отмечают, что переход к инфляционному таргетированию в Кыргызстане затягивается из-за неподходящих экономических условий.

"Для полноценного перехода к режиму таргетирования инфляции нужны соответствующие условия экономики, к созданию которых Национальный банк в настоящий момент прилагает усилия, в том числе через совершенствование трансмиссионного механизма денежно-кредитной политики", - рассказали в Нацбанке.

На данный же момент, как отмечают в регуляторе, его специалисты используют некоторые инструменты инфляционного таргетирования, но только в рамках денежно-кредитной политики.

Вместо вывода

Как говорил бывший зампред Центробанка России Олег Вьюгин: "Хороший руководитель Центрального банка - тот, кто говорит, что будет делать, и делает, что говорил". Под это определение руководители нашего НБ КР не очень подходят.

Продолжающаяся тенденция в виде проведения интервенций и повышения учетной ставки в долгосрочной перспективе вряд ли исправит ситуацию, но может привести к сокращению золотовалютных резервов. Регулятор в итоге будет загнан в угол, когда не останется мощностей для сдерживания курса, а действующая политика неэффективна.

И если при нынешней политике не останется возможностей для регулирования курса, чтобы не сжигать золотовалютные резервы, его придется полностью отпустить в свободное плавание, что приведет и к росту курса доллара, и к росту инфляции со всеми вытекающими последствиями.