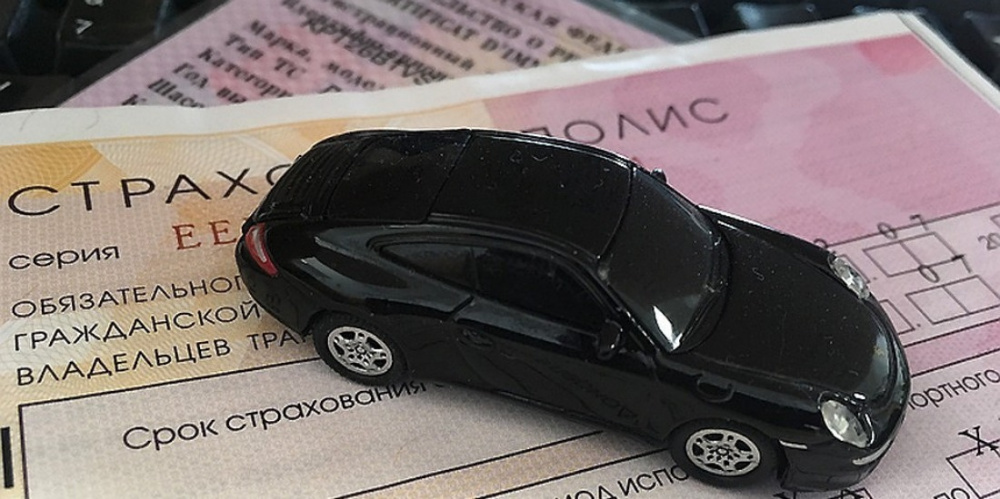

С 1 января предусмотрены штрафы за отсутствие полиса ОСАГО. Госфиннадзор изменяет закон

Государственная служба регулирования и надзора за финансовым рынком предлагает внести изменения в Закон "Об обязательном страховании гражданско-правовой ответственности владельцев автотранспортных средств". Законопроект опубликован для общественного обсуждения.

Ведомство отмечает, в Кыргызстане сложившаяся модель регулирования обязательного страхования и деятельности страховщиков по обязательному страхованию показала свою невысокую эффективность.

Количество зарегистрированных частных легковых автомобилей в республике на 2022 год составило 1 113 030 единиц, а количество застрахованного транспорта за 6 месяцев 2023 года - 27 821 единицу. Согласно сведениям, опубликованным на сайте Национального статистического комитета за 2022 год, количество дорожно-транспортных происшествии составило 7 041 случай, то есть ежедневно в среднем фиксировалось 19 ДТП, которые наносили ущерб жизни и здоровью людей, а также их имуществу.

На основании действующего законодательства с 1 апреля 2023 года предусмотрены штрафы на юридических лиц, которые не застраховали транспортные средства, а с 1 января 2024 года - на физических лиц. По прогнозам объединения страховщиков, ожидается огромный наплыв страхователей в ближайшие пять месяцев. К этому моменту необходимо устранить коллизии и пробелы в законодательстве для качественной работы страховых организации, отмечает Госфиннадзор.

Так, ведомство предлагает прописать: "Договор обязательного страхования заключается в письменной форме путем выдачи страховщиком страхователю бумажного страхового полиса или оформленного в установленном порядке электронного страхового полиса. Основанием для заключения договора обязательного страхования является заявление страхователя".

"Уточнение и совершенствование норм страховой деятельности в области электронного страхового полиса могут способствовать улучшению эффективности процессов, связанных с оформлением, выпуском и использованием страховых полисов, - считают в ведомстве. - Электронный формат поможет ускорить процедуру оформления полиса, упростить его распространение и использование, а также повысить доступность для страхователей".

В части 3 статьи 13 действующего закона прописано: "При осуществлении страхового возмещения в полном объеме (страховой суммы) страховой полис подлежит изъятию страховщиком". Однако в связи с отсутствием механизмов изъятия у страховых организаций полиса создается ряд бюрократических неудобств. Поэтому предлагается смена формулировки в следующей редакции: "При осуществлении страхового возмещения в полном объеме (страховой суммы) страховой полис прекращает свое действие".

Согласно действующей редакции закона, объектом обязательного страхования являются имущественные интересы владельцев автотранспортных средств, связанные с обязанностью возмещения вреда, причиненного жизни и здоровью или имуществу потерпевших в результате дорожно-транспортного происшествия при эксплуатации автотранспортных средств.

При этом к страховому риску по обязательному страхованию не относятся случаи вследствие:

- причинения вреда при использовании иного автотранспортного средства, чем то, которое указано в договоре обязательного страхования;

- причинения морального вреда или возникновения обязанности по возмещению упущенной выгоды;

- причинения вреда при использовании автотранспортных средств в ходе соревнований, испытаний или учебной езды в специально отведенных для этого местах;

- загрязнения окружающей природной среды;

- обязанности по возмещению работодателем убытков, вызванных причинением вреда работнику;

- предъявления требований лицом, эксплуатирующим автотранспортное средство, в силу трудовых отношений со страхователем;

- причинения водителем вреда управляемому им автотранспортному средству и прицепу к нему, перевозимому ими грузу, установленному на них оборудованию;

- причинения вреда при погрузке груза на автотранспортное средство или его разгрузке;

- повреждения или уничтожения антикварных и других уникальных предметов, зданий и сооружений, имеющих историко-культурное значение, изделий из драгоценных металлов и драгоценных и полудрагоценных камней, наличных денег, ценных бумаг, предметов религиозного характера, а также произведений науки, литературы и искусства, других объектов интеллектуальной собственности;

- обязанности владельца автотранспортного средства возместить вред в части, превышающей размер лимита ответственности, предусмотренный нормативными правовыми актами КР или договором обязательного страхования;

- наступления страхового случая вследствие умысла страхователя, выгодоприобретателя (потерпевшего) или застрахованного лица (водителя), за исключением случаев, когда умышленные действия были совершены в состоянии необходимой обороны или крайней необходимости;

- причинения самим страхователем или водителем вреда собственному имуществу и имуществу близких родственников.

Эту норму Госфиннадзор предлагает дополнить двумя пунктами:

- при наличии страхового полиса по обязательному страхованию гражданской ответственности перевозчика перед пассажирами;

- наступления страхового случая при управлении транспортным средством водителем, не установленным договором страхования.

Владелец автотранспортного средства обязан застраховать свою гражданско-правовую ответственность в течение пяти рабочих дней после возникновения права владения автотранспортным средством (приобретение его в собственность, в том числе при получении доверенности, получение в хозяйственное ведение или оперативное управление либо на ином законном основании) и в дальнейшем постоянно обеспечивать страхование гражданско-правовой ответственности.

Напомним, базовая ставка полиса ОСАГО на год составляет 1 680 сомов. Штраф за отсутствие ОСАГО у физических лиц составит 3 тыс. сомов, на юридических лиц штраф налагается и составляет 13 тыс. сомов.