Налоговая политика ЕАЭС. Плюсы и минусы

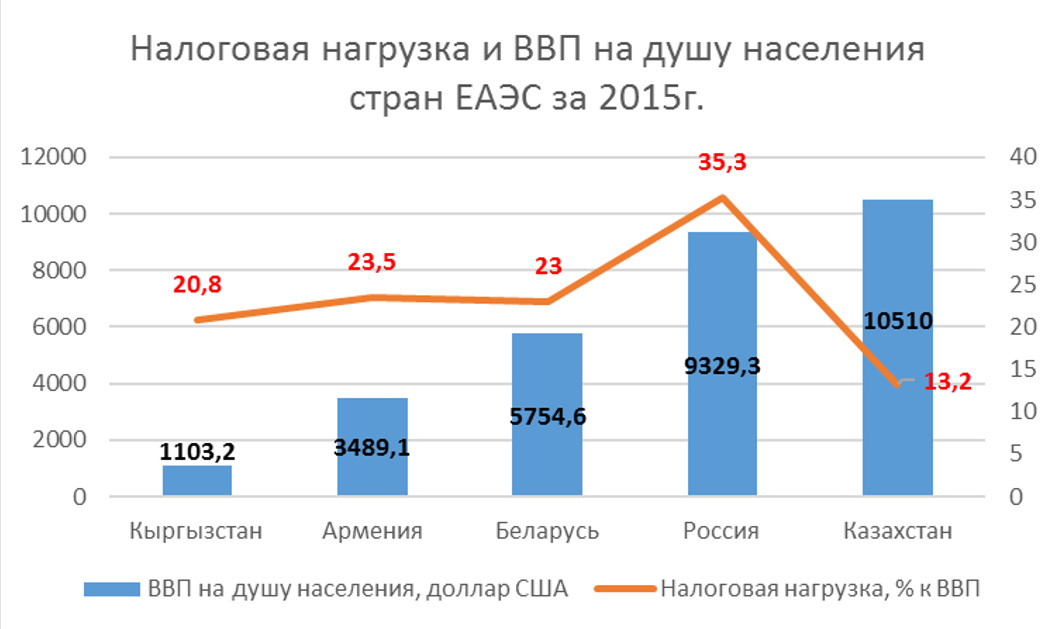

Однако на практике достичь сближения по наиболее существенным вопросам налогообложения достаточно сложно по причине того, что вектор развития налоговых систем государств, входящих в ЕАЭС, жестко привязан к их текущей экономической ситуации и перспективам экономического развития. Национальные налоговые системы стран-участниц имеют значительные различия, так, например, один из главных индикаторов - налоговая нагрузка в Казахстане составляет 13,2% от ВВП, что практически в 3 раза меньше чем в экономике России (35,3%). Для Кыргызстана уровень налоговой нагрузки составляет около 20%, что является средним показателем для стран ЕАЭС.

Также интеграционные процессы, направленные на унификацию налогового законодательства, тормозятся из-за имеющихся между странами ЕАЭС противоречий в вопросах гармонизации ставок акцизов, унификации рынка и гармонизации норм и стандартов в производстве товаров.

Правовые основы налогового администрирования на уровне ЕАЭС

Главной правовой основой по вопросам налогообложения среди участников ЕАЭС является Раздел XVII, а также Приложение № 18 Договора о Евразийском экономическом союзе, которые содержат нормы и принципы налогообложения товаров и услуг, импортируемых / экспортируемых в пределах интеграционного пространства. В рамках Договора преимущественно описан механизм взимания косвенных налогов в государствах-членах. Другие сферы налогообложения относятся к национальной политике. Данный факт объясняется тем, что именно косвенные налоги оказывают наибольшее влияние на формирование цен во взаимной торговле между странами. Формирование интеграционного объединения предполагает значительное расширение взаимного товарооборота, следовательно, ожидается увеличение непосредственного эффекта косвенных налогов на налоговые поступления в бюджеты стран. Таким образом, на текущий момент на уровне наднациональных правовых документов не предусмотрены нормы по унификации подходов стран-членов ЕАЭС к прямому налогообложению.

К основным направлениям гармонизации в сфере налогообложения, которые описаны в Договоре о ЕАЭС, относятся совершенствование системы взимания налога на добавленную стоимость (НДС) во взаимной торговле и сближение ставок акцизов по наиболее чувствительным подакцизным товарам.

Товары, ввозимые с территории одного государства-члена на территорию другого государства-члена, облагаются косвенными налогами. Взимание косвенных налогов во взаимной торговле товарами в ЕАЭС осуществляется по принципу страны назначения, предусматривающему применение нулевой ставки НДС и (или) освобождение от акцизов при экспорте товаров, а также их налогообложение косвенными налогами при импорте.

При этом взимание косвенных налогов при выполнении работ, оказании услуг осуществляется в государстве-члене, территория которого признается местом реализации работ, услуг.

Предусматривается обмен необходимой для обеспечения полноты уплаты косвенных налогов информацией между налоговыми органами стран ЕАЭС.

Особо следует отметить право граждан государств-членов на недискриминационное налогообложение доходов при работе по найму в любом государстве.

Очень важным обстоятельством является то, что договором о ЕАЭС не регулируется установление ставок налогов, как по прямым, так и по косвенным налогам. Различие ставок по косвенным налогам нейтрализуется введением механизма уплаты налога по принципу страны назначения, обеспечивая тем самым одинаковый уровень конкуренции на внутреннем рынке. В этом случае влияние косвенных налогов по разным ставкам на конечную стоимость товаров нейтрализуется.

Перспективы налоговой политики в ЕАЭС

В рамках Союза продолжается работа по постепенной гармонизации налоговых систем стран-участниц, а также внедрению новых инструментов налоговой политики с целью обеспечения равных правил конкуренции, снижению налоговых барьеров и развитию единого экономического пространства.

Продолжается работа по внедрению системы прослеживаемости товаров, связанных с вводом в систему администрирования косвенных налогов обращения электронных счетов-фактур и обмен информацией по таким счетам-фактурам между государствами-членами. При этом налогоплательщикам Кыргызстана следует иметь в виду, что прослеживаемость товаров в соответствии с требованиями, предъявляемыми к нам партнерами от ЕАЭС, должна быть обеспечена по всему объему перемещаемых товаров. Это означает, что электронная счет-фактура должна будет оформляться всеми субъектами предпринимательства вне зависимости от их налогового статуса по режимам налогообложения, формам ведения предпринимательской деятельности, в отношении всех экспортируемых и импортируемых товаров, как из третьих стран, так и по торговле в рамках ЕАЭС.Вводится и поэтапно распространяется система обязательной маркировки товаров в налоговых целях с обеспечением соответствующего обмена информацией с другими государствами-членами ЕАЭС. Данный механизм требует не только развитой инфраструктуры Налоговой службы, но и налогоплательщика. Неготовность Кыргызстана к введению маркировки может привести к практической изоляции субъектов предпринимательства и экономики страны.

Продолжается переход в основном на дистанционные методы оказания услуг налогоплательщикам и населению. С одной стороны это приведет к сведению прямых контактов налоговых органов с налогоплательщиками к минимуму, с другой стороны, потребует большего объема информации, предоставляемой налогоплательщиками налоговым органам для осуществления мониторинга в камеральной форме. Данное противоречие может быть разрешено на основе применения следующих механизмов:

- для розничного бизнеса - установки ККМ с функцией передачи информации в налоговые органы онлайн;

- для организованного бизнеса - на основе введения механизма отмены выездных проверок при условии добровольного предоставления налогоплательщиком доступа налогового органа к своей бухгалтерской программе.

При этом перспективным представляется направление по дополнению бухгалтерских программ модулями, которые будут формировать все отчеты налогоплательщика, включая единую налоговую декларацию, а также статистические и другие отчеты в автоматическим режиме, с обеспечением возможности отправлять указанные отчеты непосредственно из бухгалтерской программы в соответствующие уполномоченные органы.

При развитой системе администрирования указанного типа станет возможным передача части важных функций администрирования налогов в части проверок и рассмотрения жалоб на аутсорсинг экспертному сектору страны.

Вносятся изменения в Договор о Союзе, цель которых - создание равных условий взимания НДС в свободных экономических зонах в отношении товаров, ввозимых из государств Союза, и товаров третьих стран. Соответствующий Протокол о внесении изменений направлен Коллегией Евразийской экономической комиссии в страны Союза для проведения внутригосударственного согласования.

Важным изменением, которое планируется внести в Раздел XVII "Налоги и налогообложение" Договора о ЕАЭС, станет уточнение статьи 72 "О принципах взимания косвенных налогов в государствах-членах". Пункт 5 предлагается дополнить новым абзацем, в котором уточняется, что предприниматели должны будут уплачивать НДС по товарам, освобожденным внутри страны от уплаты НДС, только один раз - при ввозе товаров. При этом НДС внутри страны не вводится. Страны Союза согласовали введение этого уточнения и предлагают направить его для рассмотрения сводной рабочей группой по совершенствованию Договора о ЕАЭС.

Также обсуждаются вопросы обоснованности применения нулевой ставки НДС и освобождения от уплаты акцизов. Налоговые органы страны, куда импортирован товар, должны будут выявлять факты занижения (сокрытия) налоговой базы налогоплательщиком. Речь идет, в том числе о случаях, когда покупателем работ, услуг является налогоплательщик государства-члена, а их потребителем - его филиал или представительство на территории другой страны ЕАЭС.

Ведется работа над изменениями в Договор о ЕАЭС, включая Приложение №18 в части взимания НДС в свободных экономических зонах в отношении товаров Союза и товаров тех государств, которые не являются его членами. Для достижения равных условий взимания НДС в СЭЗ в отношении товаров ЕАЭС могут быть внесены изменения, которые предполагают, что по уплате НДС будет предоставляться отсрочка в течение, например, 180 дней (сейчас НДС уплачивается сразу), а сумма исчисленного НДС будет приниматься к вычету.Для решения проблем гармонизации налогового законодательства и налогового администрирования стран ЕАЭС необходимо усиление наднациональной координации и взаимодействия. При этом под гармонизацией понимается не введение единых ставок, процедур и правил налогообложения, а сближение позиций по вопросам налогообложения и налогового администрирования в той степени, в которой это возможно без нанесения ущерба национальным интересам отдельно взятых стран интеграционного пространства с учетом специфики и особенностей их регионального развития.

Автор материала: Азамат Акенеев, эксперт по экономике и финансам Совета по развитию бизнеса и инвестициям.